2025년 3월 28일 미국 증시 마감 시황

2025년 3월 28일 미국 증시 마감 시황 – 나스닥 2.7% 급락 도널드 트럼프 전 대통령의 관세 정책 불확실성 속에 인플레이션 우려와 경기 침체에 대한 공포가 겹치며 뉴욕증시는 급락했습니다. 이날 발표된 소비자 심리지수가 2022년 9월 이후 최저치를 기록하면서 시장 전반에 투자심리 위축이 확산됐습니다. S&P 500 지수는 3월 10일 이후 가장 큰 낙폭(-1.97%)을 기록하며, 기술주 중심의 나스닥도 2.7% 급락하는 등 주요 지수가 동반 하락했습니다.

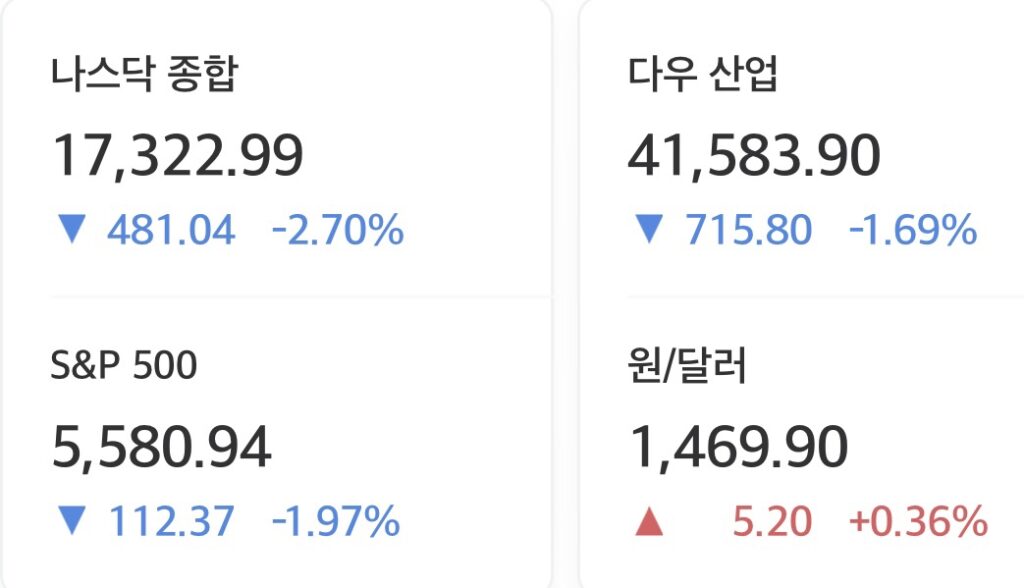

📉 주요 지수 동향

- 다우 산업지수: 41,583.90 ▼ 715.80 (-1.69%)

- S&P 500: 5,580.94 ▼ 112.37 (-1.97%)

- 나스닥 종합: 17,322.99 ▼ 481.04 (-2.70%)

- 원/달러 환율: 1,469.90원 ▲ 5.20 (+0.36%)

🔻 주요 종목 등락률

- 테슬라: 263.55달러 ▼ -3.51%

- 엔비디아: 109.67달러 ▼ -1.58%

- SOXL (반도체 3X ETF): 16.03달러 ▼ -9.74%

- 팔란티어: 85.85달러 ▼ -4.71%

- 아이온큐: 22.85달러 ▼ -3.38%

- TSLL (테슬라 레버리지 ETF): 9.85달러 ▼ -7.25%

- TQQQ (나스닥 3X 레버리지 ETF): 57.34달러 ▼ -7.96%

- 애플: 217.90달러 ▼ -2.66%

- 알파벳 A: 154.33달러 ▼ -4.88%

⚠️ 시사점 및 분석

- ‘매그니피센트 7’로 불리는 빅테크 종목이 일제히 하락하면서 시장 전체의 낙폭을 키움

- 소비자 심리지표 급락 → 소비 둔화 우려 → 경기침체 리스크 부각

- SOXL, TQQQ 등 고레버리지 ETF는 시장 급락에 따라 7~9% 수준의 손실 기록

- 원/달러 환율은 다시 1,470원 근처로 상승하며 외국인 수급에 부담 요인으로 작용 가능

✅ 단기 매매 관점 추천 전략

- 단기 반등 노림 구간: TQQQ, TSLL — 고점 대비 급락으로 기술적 반등 가능성 주시

- 관망 구간: SOXL — 낙폭은 컸지만 반도체 업황 방향성 명확해질 때까지 보수적 접근 권장

- 저가매수 후보: 애플, 알파벳 — 시장 안정 시 장기 우량주로 재평가될 가능성

📆 4월 첫째 주 미국 증시 대응 전략

1. 매크로 이벤트 일정 체크

- 4월 1일 (월): 미국 ISM 제조업 지수 발표 – 인플레이션 및 경기 흐름 체크포인트

- 4월 3일 (수): ADP 민간 고용지표 발표

- 4월 5일 (금): 비농업 고용지표 & 실업률 발표 (핵심 이벤트)

→ 고용지표 부진 시 경기침체 우려 확대 가능성, 반면 과열 시 연준 긴축 우려 재점화 우려

2. 섹터별 전략

- 기술주 (테슬라, 애플, 알파벳 등): 단기 급락에 따른 기술적 반등 가능성 존재하나, 반등 시 매도 대응 중심의 단타 전략 유효

- 반도체 (SOXL, 엔비디아): 주봉 기준 중요 지지선 근접, 시장 반등 시 강한 탄력 기대. 하지만 추가 낙폭 시 분할 접근 필요

- ETF (TQQQ, TSLL): 레버리지 상품은 주중 변동성 확대 구간에서 단타 대응만 추천. 손절선 명확히 설정 필요

3. 기술적 관점 핵심 레벨

- 나스닥 지수: 17,000선 초반 이탈 시 추가 조정 우려, 반등 시 17,600 ~ 17,800 구간 저항

- S&P 500: 5,550 ~ 5,570 구간 지지 여부 주목, 붕괴 시 5,400대 열릴 가능성

- SOXL: 15.50 부근 지지력 중요, 이탈 시 13달러대까지 리스크

4. 투자자별 전략 요약

| 투자자 성향 | 추천 전략 |

|---|---|

| 단타·트레이더 | 하락폭 큰 종목 중심 단기 반등 매매, 1~2일 내 익절 전략 |

| 중기·스윙 | 낙폭과대 종목 분할 매수 시작 구간 탐색, 종목별 바텀 시그널 확인 |

| 장기투자자 | 애플·알파벳 등 우량주 저가매수 기회, 현금 50% 이상 유지 권장 |

※ 전체적으로 시장이 민감한 구간에 진입한 만큼, 다음 주는 경제지표 발표 일정과 기술적 지지선 유지 여부에 따른 변동성 확대 구간으로 판단됩니다.

본 포스팅은 DART 공시 자료와 최신 시장 데이터를 참고하여 ChatGPT에서 작성되었습니다.